更新日

企業グループの組織再編や他社を買収する際に用いられるM&Aには、多様な方法があります。手法ごとに売却対価を受け取る当事者が違い、支払う税金の種類や金額も異なります。

したがって、M&Aを成功させるためには、状況に合わせた最適な手法(スキーム)を選択しなければなりません。

そこで本記事では、それぞれの特徴を整理したうえで、適切な手法を選択する際の注意点について解説します。M&Aを検討している中小企業の経営者様は、最後までご参照ください。

目次

1. M&Aの手法とは

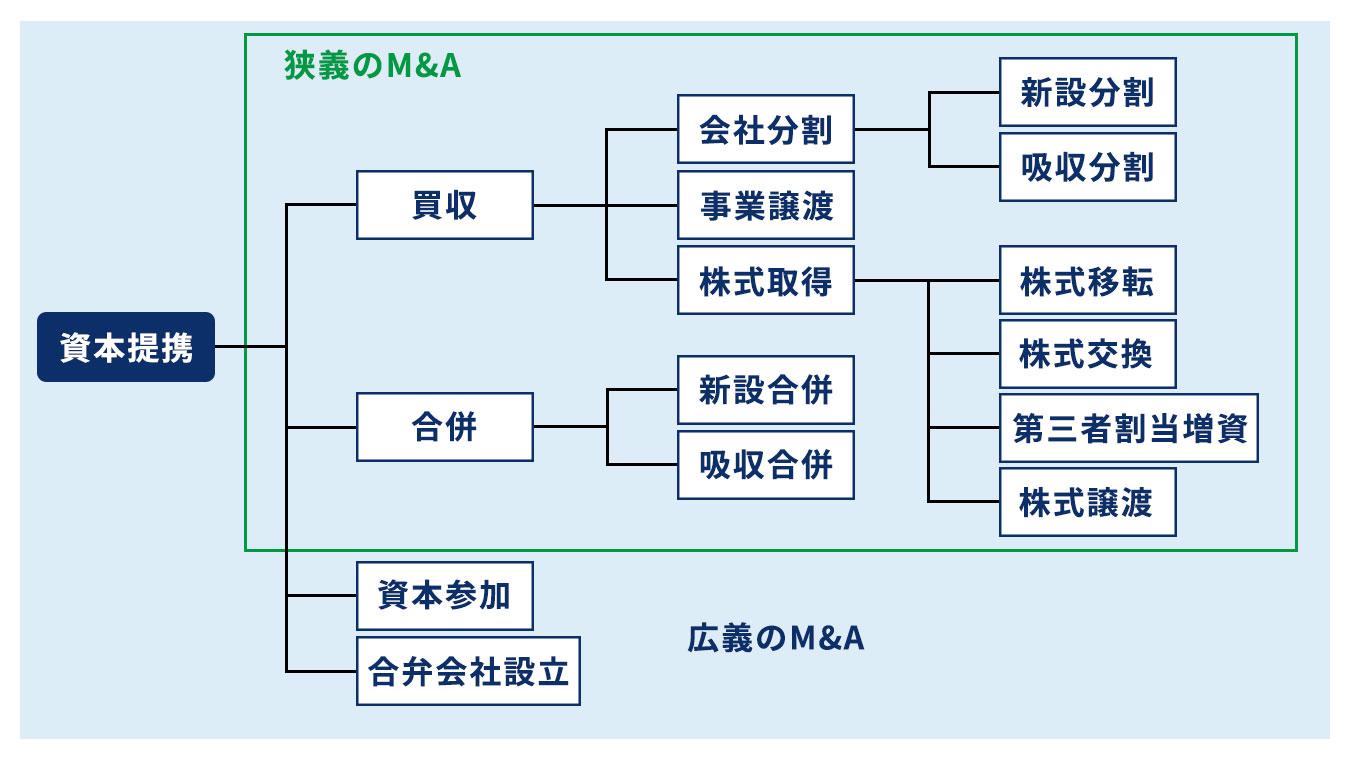

M&Aとは「Mergers(合併)and Acquisitions(買収)」の略語です。狭義では買収と合併を意味しますが、広義では、過半数に満たない出資比率による資本参加や合弁会社の設立のような提携まで含みます。

買収・合併・提携の3つの手法を詳しく見ると、さらに会社分割や事業譲渡などに細分化されるのが一般的です。

どの手法を選択すべきかは目的によって異なりますが、それぞれの特徴をまとめると、以下のようになります。

| 買収 | 会社分割 | ある企業のすべての事業、あるいは一部の事業を別会社に承継する。別会社が既存企業なら「吸収分割」、新設会社なら「新設分割」となる。 |

|---|---|---|

| 事業譲渡 | ある企業のすべての事業、あるいは一部の事業を買い手企業に譲渡する。「事業」には特許権、取引先との関係、人材等も含まれる。 | |

| 株式取得 | 買い手企業が売り手企業の過半数の株式を取得することで、経営権を得る。中小企業のM&Aに多い株式譲渡や第三者割当増資は、株式取得のスキームの一つである。 | |

| 合併 | 新設合併 | すべての対象企業の権利義務を、新しく設立した会社に承継する。合併後は、対象企業はすべて消滅する。 |

| 吸収合併 | 対象企業の権利義務を既存の1社のみに承継する。新設合併と違い、既存の1社は存続する。 | |

| 提携 | 資本参加 | 広義のM&Aとして、他企業との関係を強固にする目的で一方が他方の株式を取得し、資本を提供する。その意味では株式取得とほぼ同義であるが、買い手が売り手の株式の過半数を取得する場合は経営権が移転するため買収色が強く、経営権が移転しない場合には買収と区別して資本参加、あるいは資本提携と呼ばれることがある。 |

| 合弁会社設立 | 新規事業や海外進出などを目的に、複数の企業が共同で会社を設立する。ジョイント・ベンチャー(JV)などとも呼ばれる。 |

※スライドしてご覧ください

2. 買収の手法

買収の手法には、「会社分割」「事業譲渡」「株式取得」の3種類があります。

会社を丸ごと譲渡する株式取得と比べると、一部を切り出して譲渡するという点で、会社分割と事業譲渡は似ています。しかし、実際に買収を行う際に従う法律の規定や、承継する事業の対価に違いがあるのが通常です。

そこで本章では、これらの手法ごとに、特徴を整理していきます。

2-1. 会社分割

会社分割とは、企業が保有する事業の資産・負債や、取引先・従業員などとの契約を含む権利義務の全部または一部を、他の会社に移転させるM&A手法のことです。

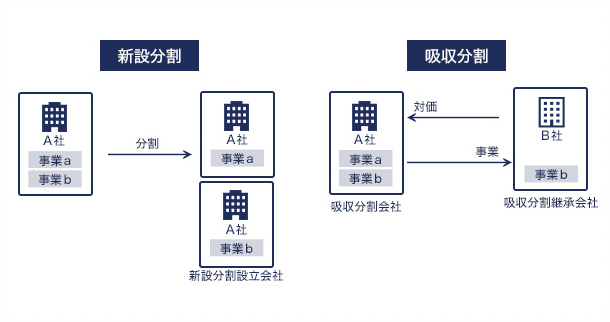

会社分割には「吸収分割」と「新設分割」の2つの形態があります。前者が、分割された事業を既存の会社が引き継ぐのに対し、後者では新設された法人が事業のすべて、または一部を承継します。

既存の場合も新設会社の場合も、どちらも承継会社は分割契約に基づき、対象事業に関連する資産・負債をはじめ、事業に関する契約や権利・義務などを包括的に引き継ぐことが一般的です。

また、会社分割の形態は、対価の受け取り方によってさらに細分化することが可能です。売却の対価を分割会社が受け取る方法を「分社型分割」、分割して売却した対価を株主が受け取る方法を「分割型分割」といいます。

このように、会社分割は「吸収分割」と「新設分割」、そして「分社型分割」と「分割型分割」の組み合わせによって、4つに分類することができます。

なお、会社分割のメリットとデメリットは、以下のとおりです。

| メリット |

|

|---|---|

| デメリット |

|

※スライドしてご覧ください

2-2. 事業譲渡

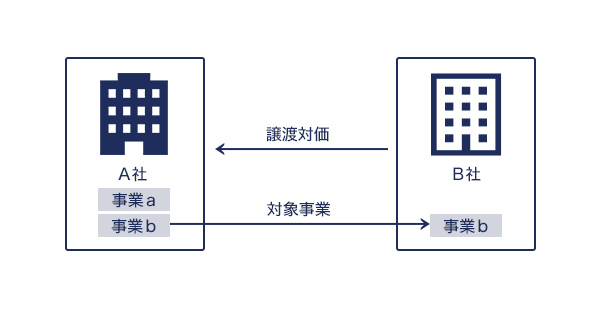

事業譲渡とは、企業が運営する事業部門の一部(もしくは全部)を切り離し、買い手企業に譲り渡す手法のことです。事業のすべてを譲渡する方法を「全部譲渡」と呼び、事業の一部を譲渡する方法を「一部譲渡」といいます。

譲渡対象は、事業に関する有形・無形の資産や債務はもちろんのこと、権利・従業員・取引先・ノウハウ等も含まれます。単なる資産や債権などの移転の場合は、事業譲渡には該当しません。

事業譲渡は株式譲渡や合併と比較すると、譲渡する事業や資産・負債を契約により選択できるため、自由度が高い点が特徴といえます。

売り手にとっては売りたい部分だけを、買い手にとっては買いたい部分だけを買える点では非常に使い勝手の良い手法ですが、移転させる資産・負債や契約などを一つひとつ手続きしなければならないため、非常に時間がかかる手法でもあります。

| メリット |

|

|---|---|

| デメリット |

|

※スライドしてご覧ください

2-3. 株式取得

株式取得とは、M&Aの売り手企業が発行する株式を取得することで、経営権を獲得するM&A手法です。

原則として取得する株式数に応じて議決権が決まるため、最低でも過半数を取得しなければなりません。株主総会で特別決議を単独で可決するためには、全体の2/3を超える株式数が必要です。

株式の売買が成立すれば手続きが完了するため、他の手法と比べると手続きが容易であり、時間やコストなどを抑えられるメリットがあります。

| メリット |

|

|---|---|

| デメリット |

|

※スライドしてご覧ください

なお、株式取得は大きく4つの方法に分けられます。

株式譲渡

株式譲渡とは、オーナー経営者などが保有している株式を買い手企業が対価を支払って買い取り、株主総会での議決権を得ることで、間接的に経営権を取得する手法のことです。

株式の売買だけで手続きが完了するため、他の手法と比べると手続きが比較的容易であり、売り手と買い手の当事者間のみで完結する点が大きなメリットといえます。

中小企業のM&Aでは、株式譲渡と並んで活用される機会が多いスキームとして、事業譲渡があります。事業譲渡は特定の事業部門だけを切り出して売買の対象としているため、売り手企業においてM&Aの前後で株主の異動が生じないのに対し、株式譲渡では株式が売買の対象となるため、M&Aの前後で株主の構成が大きく変わる点が両者の相違点です。

株式交換

株式交換とは、対象企業を完全子会社化するための組織再編手法の一つです。子会社の株主が持つ株式の売却対価として、買い手企業の自社株が交付されます。そのため、株式交換後は、売り手と買い手の間で100%の支配関係が生まれます。

株式交換が行われると、売り手側の株主は買い手企業となりますが、買い手側の株主には旧売り手企業の株主が新たに加わるため、株式交換後は買い手企業の株主構成も大きく変わることが一般的です。

株式移転

株式移転とは、既に存在する一つまたは複数の会社が新たに会社を設立し、発行済みの全株式を新設会社が取得する対価として、新設会社の株式を既存の会社に割り当てる手法のことです。

株式移転が行われると、親会社となる新設会社を頂点に、既存の会社が並列する形で子会社となるため、グループ企業を持株会社化するための組織再編の際などに活用されています。

第三者割当増資

第三者割当増資とは、会社が指定した取引相手に対し、新規で発行する株式や自己株式を割り当てる手法のことです。

新たに株式を発行する会社側は、割り当てた株式の対価として現金を受け取ることができるため、多くの場合、資金調達を目的に実施されます。

ただし、株式を付与した分だけ支配権も与えられることから、友好関係にある第三者に株式を割り当て、望まない相手による敵対的買収を防止する目的で行われることもあります。

3. 合併の手法

複数の企業をM&Aによって一体化するスキームが「合併」です。2社以上の企業間で強力な結びつきを形成でき、業界再編につながるような大型M&A案件に多く利用されています。

合併には、新たに会社を設立し既存の会社はすべて消滅(解散)する「新設合併」と、既存の1社だけが存続して残りの企業は消滅(解散)する「吸収合併」という手法があります。

3-1. 新設合併

新設合併とは、2つ以上の既存の会社が合併し、消滅する会社の権利義務を新設会社がすべて承継する合併手法のことです。合併にあたり既存の会社がすべて消滅するため、新設会社が対等な立場でスタートすることができます。

ただし、一般的に新設合併の主な目的は、企業グループ内の組織再編であるため、コスト削減や生産性向上を目的に行われることが多いといえます。

| メリット |

|

|---|---|

| デメリット |

|

※スライドしてご覧ください

3-2. 吸収合併

吸収合併は、既存の1社のみを存続させ、その1社に消滅企業のすべての権利義務を承継させるスキームです。新設合併では、合併によって対象企業はすべて消滅しますが、吸収合併では既存の1社は存続します。この点が、吸収合併と新設合併の大きな違いです。

合併には先述の新設合併もありますが、実務上、合併を行う際にはほとんどの場合、吸収合併が用いられています。許認可の手続きや新規上場申請が必要など、手続きが煩雑であることが背景として考えられます。

M&Aの手法に合併を選択すると、税務上の非適格合併に該当するケースが多いことや、合併による統合手続きの結果現場が混乱することなどから、実際には株式譲渡によりいったん子会社化したあとで、吸収合併が行われるケースが大半です。

4. 提携の手法

ここからは、広義のM&Aである「資本参加」と「合弁会社設立」を解説します。資本参加については、「資本提携」との違いも説明しますので、順番に理解していきましょう。

4-1. 資本参加

資本参加とは、他企業との関係を強固にする目的で一方が他方の株式を取得し、資本を提供するスキームです。友好的な関係にある企業、連携を深めたい企業、支援によって成長が望める企業などに対して行われるのが一般的です。

資本参加の場合、過半数に満たない出資比率を取得するに留まることが多く、一般的に経営権の獲得を目的としませんが、出資額が多くなればなるほど、実質的には会社の経営や取引における影響力が増すことになります。

また、出資により資本参加を行う企業は、出資を受ける企業よりも規模が大きいことが多いです。したがって、出資を受けた側の独立性を保つために、原則として子会社となる株式比率を超えない範囲で、資本参加を受け入れるようにすることが特徴といえます。

なお、資本参加と混同されがちなものとして「資本提携」がありますが、こちらは2社以上の企業間で株式を取得・保有する手法を指すため、その点が資本参加とは異なります。

| メリット |

|

|---|---|

| デメリット |

|

※スライドしてご覧ください

4-2. 合弁会社設立

合弁会社設立は、特定のビジネスを遂行する目的のもと、複数の企業が共同で会社を設立するスキームです。

合弁会社は、「ジョイント・ベンチャー」(JV / Joint Venture)、「共同企業体」とも呼ばれます。海外進出の手段として、現地企業との合弁会社設立スキームがとられることもあります。

| メリット |

|

|---|---|

| デメリット |

|

※スライドしてご覧ください

なお、合弁会社は会社法で規定されている形態ではなく、実際は「株式会社」「合名会社」「合同会社」「合資会社」のいずれかに分類されます。

詳しくは、以下の記事にてご確認ください。

5. 最も選ばれているM&Aの手法

引用:M&A支援機関登録制度 実績報告等について|中小企業庁 財務課|経済産業省

引用:M&A支援機関登録制度 実績報告等について|中小企業庁 財務課|経済産業省

中小企業庁の「M&A支援機関登録制度 実績報告等について」によると、譲渡側・譲受側共に、7割以上が「株式譲渡」を選択しています。このことから、M&Aで最も多く採用されている手法は「株式譲渡」であることがわかります。

近年のスタートアップを除くと、中小企業では、オーナー経営者の引退や事業承継を目的として、M&Aが行われているケースが大半です。したがって、M&Aの対価はオーナー経営者自身が直接受け取れるうえに、M&A後には会社の株式が残らないようにする手法が好まれます。

こうしたニーズを満たしたうえで、手続きも簡単な手法が株式譲渡であるため、中小企業のM&Aで最も選ばれていると推測されます。

6. M&Aで適切な手法を選択するためのポイント

M&Aを成功させるためには、目的に合った手法を選択しなければなりません。その際に注意すべきポイントは、主に以下の3点です。

6-1. 対象や目的を明確にする

M&Aを成功させられるかどうかは、適切なスキームを選択できるかにかかっているといっても過言ではありません。最適な手法を選ぶためには、M&Aの対象や目的をはっきりさせることが大切です。

まずは、会社そのものをM&Aの対象とするのか、あるいは、事業のみを対象とするのかを明確にしましょう。M&Aの対象が企業であれば、株式取得、合併、提携など幅広い選択肢があります。事業のみのM&Aを考えている場合は、事業譲渡または会社分割が考えられます。

M&Aのスキームによっては、必要な権利義務を引き継げません。また、手続きが複雑で時間がかかる、負債なども引き受けなければならない、といったデメリットもあります。M&Aを検討する際は、こうしたスキームごとのデメリットとM&Aの目的を、しっかりとすり合わせて吟味することが重要です。

6-2. 必要な資金を用意できるかを確認する

M&Aの手法を選択する際は、必要な資金を確保できるかどうかも、確認しておきたい重要なポイントです。スキームによって支払う税金の種類やその金額そのものが変わるため、M&Aの目的と共に、コストも考慮に入れて手法を選択する必要があります。

M&Aの買い手には、売り手側に支払う対価はもちろんのこと、専門家や仲介会社への依頼費用、デューデリジェンス費用や税金など、さまざまなコストが発生します。こうした費用をあらかじめ計算したうえで、資金調達の計画を立てなければなりません。

ただし、手法によっては現金でなく、自社の株式を対価にできるものも含まれます。また、節税が可能なものもあるため、自社が相応の資金を用意できるかを踏まえて、適切な手法を選択することが大切です。

6-3. 専門家に相談する

M&Aには多様な方法があり、各スキームにメリットとデメリットが存在します。それらを比較・検討しながら自社に適したスキームを選ぶには、専門的な知識が欠かせません。

スキームを決定したあとも、

- 買い手企業または売り手企業の探索

- 候補のしぼり込み

- ターゲットへの接触と合意形成、精査

- 契約の締結、実行

といった、多くのプロセスが待ち受けています。

本業を遂行しながらこれらのプロセスを進めるのは、非常に難しいといわざるを得ません。M&Aに詳しい専門家に相談することが望ましいでしょう。

例えば弊社には、M&Aの知識・経験が豊富で、なおかつオーナー経営者様の情熱に応えるアドバイザーが複数在籍しています。

アドバイザーのご紹介はこちらから

また、専任担当制を採用しているため、検討初期段階から成約まで、オーナー経営者様を全力でサポートすることが可能です。

7. まとめ

本記事で述べたように、M&Aにはさまざまな手法があります。スキームごとに特徴が異なり、それぞれにメリット・デメリットが生じるため、どのケースにも当てはまる万全な方法はありません。

したがって、自社の状況やM&Aの目的と照らし合わせたうえで、最善の手法を選択することが必要です。こうした判断が難しいと感じる場合は、事前に専門家に相談し、客観的なアドバイスを受けながら検討したほうが良いでしょう。

M&Aキャピタルパートナーズは、東証プライムに上場しているM&Aの仲介会社です。中小企業のM&Aに関する分析や実績も豊富に兼ね備えており、相談料無料でお応えします。M&Aの手法に詳しい弁護士や公認会計士などの専門家も多数在籍していますので、お気軽にお問い合わせください。

M&Aをご検討している方へ

弊社の特長

サービスの流れ

M&Aに関する知識

- M&Aによる譲渡

- アーリーリタイア

- ハッピーリタイア

- 中小企業のM&Aの現状

- 中小企業のM&A実績

- 事業承継M&A

- 事業承継で活用できる融資

- 事業承継とM&Aの違い

- 事業承継とは

- 事業承継における課題

- 事業承継を実施するタイミング

- 事業承継ガイドライン

- 事業承継問題

- 事業承継対策の必要性

- 事業譲渡の相場

- 会社売却

- 廃業

- 後継者のいない会社を買う

- 後継者不足の実態

- 従業員への事業承継

- 株式譲渡にかかる税金

- 親族外承継

- 非上場株式の譲渡

- M&Aでの債権者保護手続き

- M&Aとは?

- M&Aとシナジー効果

- M&Aと株価

- M&Aにおける借地権譲渡

- M&Aにおける失敗

- M&Aにおける必要書類

- M&Aにおける意向表明書

- M&Aにおける退職金

- M&Aによる多角化戦略

- M&Aのスキーム(手法)

- M&Aのメリット

- M&Aのリスク

- M&Aの事例

- M&Aの会計処理方法

- M&Aの市場規模

- M&Aの手数料

- M&Aの注意点

- M&A実施時の実務

- TOBの不成立

- TOBの手続きの流れ

- TOBの手続きの流れ

- TOBの規制

- スタートアップにおけるM&A

- スモールM&A

- 中小M&Aガイドライン

- 事業売却

- 事業譲渡

- 事業譲渡でかかる費用

- 事業譲渡と株式譲渡の違い

- 事業譲渡における消費税

- 事業譲渡の「のれん」

- 事業譲渡の株主総会

- 企業価値

- 休眠会社

- 休眠会社を買う

- 会社の解散

- 会社分割における債権者保護手続き

- 会社分割の不動産取得税

- 会社分割の登記方法

- 会社分割の税金

- 個人事業主の事業譲渡

- 合併と買収の違い

- 合併における債権者保護手続き

- 吸収合併での契約承継

- 吸収合併における仕訳・会計処理

- 売手側、買手側の課題

- 家族への株式譲渡

- 廃業する会社を買う

- 投資と融資の違い

- 敵対的買収

- 有限会社の株式譲渡

- 株価の決まり方

- 株式交換の仕訳

- 株式交換の適格要件

- 株式分割

- 株式移転の仕訳

- 株式譲渡

- 株式譲渡と消費税

- 株式譲渡の仕訳方法

- 業務提携と業務委託の違い

- 無償の株式譲渡

- 税理士が担う役割

- 第二会社方式

- 経営戦略とM&A

- 総合課税と分離課税の違い

- 親族間株式譲渡の方法

- 買収にかかる費用

- 買収防衛策

- 適格株式移転

- M&Aと税金

- M&Aにおける資格

- M&Aにおける銀行の役割

- M&Aのティーザー

- M&Aのリテイナーフィー

- M&Aの中間報酬

- M&Aの企業価値算定費用

- M&Aの目的

- M&Aの相談先

- M&Aの着手金

- M&Aアドバイザリー

- M&A仲介とFAの違い

- M&A支援機関登録制度

- マッチングを成功させる方法

- レーマン方式

- 事業承継補助金

- 企業価値評価(バリュエーション)

- 会社買収

- 個人M&A

- 個人で会社を買う方法

- 新設分割の手続き

- 株式取得でかかる費用

- 親族内承継

- 財務分析の指標

- 選択と集中

- EBO(エンプロイーバイアウト)

- LBO(レバレッジド・バイアウト)

- M&Aによる投資

- M&Aの手法

- M&Aを活用した起業

- MBI(マネジメント・バイ・イン)

- MBO(マネジメント・バイアウト)

- TOB(株式公開買付)

- エスクロー

- カーブアウト

- クロスボーダーM&A

- バイアウト

- ベンチャー企業にとってのM&A

- マルチプル法

- 三角合併

- 不動産M&A

- 企業の合併

- 会社分割

- 分社型分割

- 吸収合併

- 提携仲介契約

- 新規事業のM&A

- 新設合併

- 株式交付

- 株式交換

- 株式取得

- 株式持ち合い

- 株式移転

- 業務提携

- 第三者割当増資

- 組織再編

- 経営統合

- 買収

- 資本参加

- 資本業務提携

- 逆さ合併

- IM(企業概要書)

- M&Aとノンネームシート

- M&Aと契約書

- M&Aのクロージング

- M&Aのソーシング

- M&Aの基本合意契約書

- M&Aの流れ

- M&Aの表明保証

- M&Aの資金調達

- PMIの概要解説

- ショートリスト

- デューデリジェンス

- トップ面談

- マネジメントインタビュー

- ロングリスト

- 個人事業におけるM&A

- 合弁会社

- 最終契約

- 株式譲渡M&Aの手続き

- 株式譲渡の議事録

- 法務のポイント

- 資金調達

- DCF法

- DDS

- DES

- DIPファイナンス

- EBITDA

- EPS(一株当たり純利益)

- EVA(Economic Value Added)

- EV(事業価値)

- IFRS

- IPO

- IRR

- LBOファイナンス

- M&Aコンサルティング

- M&Aシニアエキスパート認定制度

- M&Aファイナンス

- M&Aブティック

- M&Aマッチングサイト

- MEBO

- MOU(基本合意書)

- MSCB

- NDA(機密保持契約)

- NPV

- PER(株価収益率)

- PPA

- Qレシオ

- SPA(株式譲渡契約書)

- SPC(特別目的会社)

- TSA

- XBRL

- のれん

- みなし配当

- アセットパーチェス

- アライアンス

- アーニング・マルチプル・レシオ

- インカムアプローチ

- インカムゲイン

- インサイダー取引

- エグゼキューション

- オーガニックグロース

- オーナー企業

- オーバーアロットメント

- キャッシュ・テンダー・オファー

- キャピタルゲイン

- キラー・ビー

- クラウン・ジュエル

- グリーン・メール

- コア事業

- コストアプローチ

- コングロマリット

- コントロールプレミアム

- ゴーイング・プライベート(Going Private)

- ゴールデンパラシュート

- サルベージ・レシオ

- シェルカンパニー

- シニアローン

- ジューイッシュ・デンティスト

- スクイーズアウト

- スケールメリット

- スコーチドアースディフェンス

- スタッガード・ボード

- スタンドスティル条項

- ストックオプション

- ストラクチャー

- スーパー・マジョリティ条項

- チャイニーズ・ウォール

- テンダー・オファー

- ノンコア事業

- ノンリコースローン

- バックエンド・ピル

- パックマン・ディフェンス

- パールハーバー・ファイル

- ビジネスデューデリジェンス

- フィナンシャルバイヤー

- フリーキャッシュフロー

- ブリッジローン

- プライベートエクイティ(未公開株式)

- プロキシー・ファイト

- プロラタ方式

- ベンチャーキャピタル(VC)

- ペーパーカンパニー

- ホワイトナイト

- ポイズン・ピル

- マーケットアプローチ

- リストラクチャリング

- レバレッジ効果

- 事業再生ADR

- 事業戦略

- 事業承継ファンド

- 事業承継信託

- 事業承継士

- 事業譲渡契約書

- 事業譲渡類似株式

- 事業買収

- 企業再生

- 企業生存率

- 個人保証

- 偶発債務

- 債務超過

- 利益相反

- 割引現在価値

- 創業者利益

- 包括利益

- 匿名組合

- 友好的買収

- 合併公告

- 合併契約書

- 合併比率

- 地位承継

- 垂直型M&A

- 売渡請求

- 大量保有報告

- 子会社化

- 技術提携

- 投資ファンド

- 持株会

- 新株予約権

- 時価純資産法

- 期待収益率

- 株主間契約

- 株式上場

- 株式相続

- 株式移転計画書

- 株式譲渡制限会社

- 株式譲渡所得

- 株式譲渡承認請求書

- 正常収益

- 民事再生

- 法務デューデリジェンス

- 海外M&A

- 減損価格

- 源泉徴収

- 特別決議

- 現物出資

- 現物出資

- 環境デューデリジェンス

- 産業再生法

- 競業避止義務

- 簡易合併

- 簿外債務

- 累進課税

- 組織再編税制

- 自己株式

- 規模の経済

- 譲渡承認取締役会

- 負ののれん

- 財務アドバイザー

- 財務デューデリジェンス

- 買収プレミアム

- 買戻条項

- 超過収益力

- 退職所得

- 逆三角合併

- 適格合併

- 適格組織再編

- 配当所得

- 関連会社

- 零細企業

- 非適格組織再編

- 黄金株

- 黒字倒産

- その他の用語はこちら

M&Aキャピタル

パートナーズが

選ばれる理由

私たちには、オーナー経営者様の

決心にこたえられる理由があります